Correlação: o que é e porque é importante?

- Sérgio Rodrigues

- 2 de jul. de 2021

- 3 min de leitura

Se andas nesta vida dos investimentos, seguramente já ouviste falar da importância da diversificação. De uma forma muito simples, diversificar os teus investimentos significa colocares dinheiro em produtos diferentes para que o teu risco esteja espalhado por esses vários produtos que terão, naturalmente, os seus altos e baixos, mas o objetivo é que os "altos" de uns compensem os "baixos" de outros, trazendo-te assim um resultado sempre, ou quase, positivo à tua carteira.

Mas isto de diversificar é mais complexo do que apenas escolher produtos diferentes e dividir o dinheiro entre eles. Utilizando o exemplo dos ETF's: Se escolheres dois ETF's do S&P500 (índice norte-americano) estás a dividir o teu dinheiro em dois produtos, é verdade, mas o ativo subjacente é exatamente o mesmo, ou seja, todo o teu dinheiro (e risco) estão concentrados no S&P500. Se neste caso é bastante óbvio, há outros em que pode mais facilmente passar despercebido. Uma das estratégias habituais de quem investe em ETF's é o S&P500 + índice mundial de ações. Neste caso, os índices são diferentes mas, ainda assim, existe uma ligação enorme entre os dois produtos, nem que seja porque sensivelmente 65% do índice mundial é composto por empresas do S&P500.

E então como podes escolher produtos realmente diversificados e que te aumente a probabilidade de a carteira estar sempre a valorizar, enquanto cada produto, individualmente, sobe e desce de cotação? A resposta é simples, vem da matemática e chama-se "correlação". O tema já tinha sido abordado ao de leve, neste artigo, mas as perguntas apareceram e achei que merecia mais detalhe.

Utilizando a Wikipedia (sei que não é a fonte mais fidedigna do mundo mas para este caso serve):

"Em probabilidade e estatística, correlação, dependência ou associação é qualquer relação estatística (causal ou não causal) entre duas variáveis e correlação é qualquer relação dentro de uma ampla classe de relações estatísticas que envolva dependência entre duas variáveis. (...) Informalmente correlação é sinônimo de dependência."

Então, em resumo, e aplicando ao nosso caso de investimentos, a correlação vai medir a dependência entre dois investimentos, ou seja, vai-nos dizer se a evolução do investimento A é, ou não, idêntica (e quanto) à evolução do investimento B.

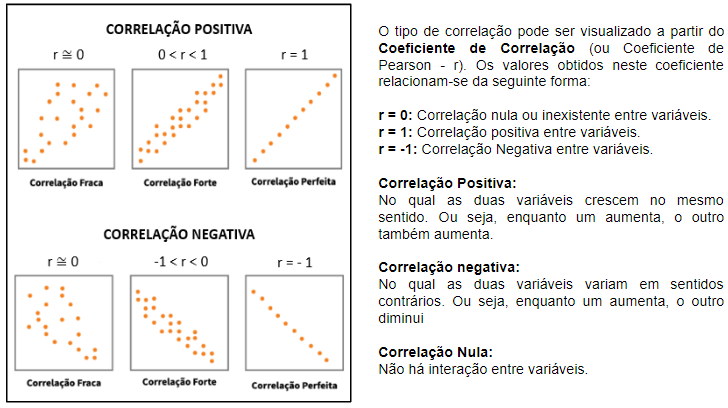

Os resultados podem ser:

Fonte: EDTI

Então e como calculamos a correlação entre dois investimentos? De uma forma muito simples utilizando o nosso amigo Excel, uma fonte de dados (investing.com costuma ser a forma mais simples) e uns minutos do nosso tempo.

Vê aqui o ficheiro utilizado para ires acompanhando os passos:

Vamos então aos vários passos:

Ir ao investing.com (ou outra fonte qualquer) e procurar o primeiro produto que queremos. No nosso exemplo vamos usar o famoso iShares Core MSCI World UCITS ETF USD (Acc) (IWDA);

Retirar informação relativa à evolução da cotação deste produto. No exemplo, vamos usar a cotação mensal dos últimos 2 anos aproximadamente;

Colocar essas cotações numa coluna de Excel, juntamente com os meses respetivos;

Repetir processo para outro produto. Vamos usar o Invesco S&P 500 UCITS B Dis (SPXD) neste exemplo;

Colocar as cotações do segundo produto, numa nova coluna ao lado da anterior, do ponto 3;

Usar a função CORREL e colocar como atributos os valores das cotações dos dois produtos;

Avaliar o resultado.

Neste caso, o resultado dá qualquer coisa como 0,99, e se olhares para o quadro que está aqui acima, vês que o valor se aproxima de 1 ou de uma correlação perfeita. Isto significa que o comportamento dos produtos é muito semelhante, ou seja, quando um sobe, o outro sobre, quando um desce, o outro desce.

Vamos repetir o exercício com outro ETF, o Vanguard Total World Bond ETF (BNDW) e compará-lo com o iShares Core MSCI World UCITS ETF USD (Acc) (IWDA).

Neste comparativo, o coeficiente de correlação tem o resultado de -0,12. Voltando ao quadro acima, vemos que isto significa que praticamente não existe correlação e que, de certa forma, a pouca que existe até é negativa, ou seja, quando um sobe, o outro desce. Se tiveres estes produtos no teu portfolio aí sim, podes dizer que tens uma carteira diversificada. Se, por outro lado, tiveres 50 produtos mas todos eles altamente correlacionados, então não tens, realmente, uma carteira diversificada.

Uma rápida pesquisa no Google por "assets correlation" vai-te dar uma visão muito abrangente sobre o mercado, mas deixo-te aqui um exemplo muito completo para avaliares:

Fonte: intelligentspeculator.net

Espero que este artigo tenha feito sentido para ti e que te ajude a tomar melhores decisões na construção da tua carteira para que ela seja o mais "à prova de bala" possível :)

AVISO LEGAL: Os produtos mencionados neste artigo são apenas exemplos e a sua utilização não deve ser encarada como nenhum tipo de recomendação de investimento. Os ETF's são produtos com possibilidade de perda total de capital. Toma as tuas decisões de investimento de forma informada e responsável.

Comentários